Data publikacji: 2018-01-24

Oryginalny tytuł wiadomości prasowej: W 2017 roku ogłoszono niewypłacalność 900 firm w Polsce

Kategoria: BIZNES Gospodarka

Polskie przedsiębiorstwa coraz częściej wegetują, bez perspektyw na wzrost marż.

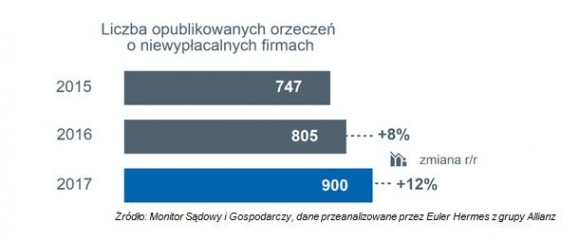

Euler Hermes, wiodący globalny ubezpieczyciel należności handlowych, zbadał sytuację firm w Polsce pod względem niewypłacalności w 2017 roku. W całym minionym roku w oficjalnych źródłach (Monitor Sądowy i Gospodarczy) opublikowano łącznie 900 przypadków niewypłacalności przedsiębiorstw, co oznacza wzrost o 12% w stosunku do roku 2016. Na czele sektorów windujących tak wysoki wzrost znajdują się transport, a także usługi i produkcja. Chociaż sektor budownictwa nie odnotował wzrostu liczby upadłości w 2017 r., spowodował on kłopoty wielu dostawców i firm usługowych – w efekcie tego firmy związane z budownictwem stanowiły 40% niewypłacalności. Ponadto wiele wskazuje, iż problemy sektora budownictwa mogą powrócić w 2018 roku.

Niewypłacalności obejmują niezdolność do regulowania zobowiązań wobec dostawców, skutkują upadłością bądź którąś z form postępowania restrukturyzacyjnego.

• 12% wzrost liczby niewypłacalności polskich firm w 2017 roku, wobec 8% w roku 2016. Główny problem firm rzutujący na wydłużające się terminy płatności to brak poduszki powietrznej spowodowanej niskimi marżami.

• Niewypłacalności w transporcie wzrosły o 43%. Sektor oczyściły międzynarodowe regulacje prawne, stałe problemy z transportem na wschód oraz wyniszczająca walka o klienta objawiająca się koniecznością inwestycji w jakość obsługi, a z drugiej strony niska marża.

• Rosnące w siłę sieci handlowe wypierają mniejszych handlowców, jak również wywierają presję cenową na producentach.

• Rok 2017 był względnie spokojny dla większych wykonawców infrastrukturalnych. Kłopoty mogą powrócić w 2018 roku, gdy projekty przejdą z fazy projektowej w fazę wykonawczą i napotkają wiele związanych z tym czynników (wahania cen materiałów budowlanych, kłopoty z ich dowozem, wzrost płac, opóźnienia, problemy z podwykonawcami, błędy w projektach etc.).

Podstawowym problemem przedsiębiorców są wydłużające się terminy płatności i rosnące zatory płatnicze. Wielu firmom w Polsce w minionym roku nie udało się wytworzyć wystarczającej poduszki finansowej, by móc przetrwać ewentualne problemy. Coraz częściej mamy więc do czynienia z wegetacją, niż z rozwijaniem biznesu.

Obecny w kluczowych sektorach marazm generuje wysokie ryzyko niewypłacalności w 2018 roku, gdy rynek odbiorców może się załamać lub co bardziej prawdopodobne wzrosną stopy procentowe, a tym samym koszt obsługi długu.

Transport otrzymał ciosy z każdej niemal strony – sytuacja geopolityczna, międzynarodowe regulacje prawne, wzrost wymagań klientów wobec innowacji, a w efekcie wysoka konkurencja i niskie marże.

Transport, przy spadku liczby niewypłacalności, jaki odnotował w 2016 roku (49% w stosunku do 2015 roku), osiągnął wysoki, bo 43% wzrost liczby przypadków niewypłacalności w 2017 roku. Po latach szybkiego rozwoju branży transportowej nastąpił czas stagnacji. Wpływ na sytuację sektora miało wiele czynników, występujących w ciągu ostatnich kilku lat. m in. zmiany geopolityczne, w tym zamknięcie niektórych rynków, spowolnienie eksportu na rynki wschodnie, rosnące ceny paliw, spadek cen za usługi transportowe oraz nowe regulacje prawne. – Dla wielu polskich firm transportowych, które zbudowały swoją potęgę po wejściu Polski do Unii Europejskiej na niskich kosztach, nowe regulacje mają fundamentalne znaczenie i mogą znacząco wpłynąć na ich działalność a nawet – w przypadku firm mniejszych – stanowić o ich przetrwaniu. To głównie nowe regulacje w przepisach międzynarodowego transportu dotyczące stawek minimalnych, zwiększająca się ilość zagranicznych kontroli dodatkowo obciążą rachunek przedsiębiorców – wskazuje Tomasz Starus, Członek Zarządu ds. oceny ryzyka w Euler Hermes – A pamiętajmy, że firmy transportowe to często jednoosobowe działalności gospodarcze, w których przypadku problemy płatnicze stają się przyczyną upadku firmy. Nie zapominajmy również, iż wysoka konkurencja wywołała efekt bardzo niskich marż, które wciąż ulegają obniżeniu, przez co część firm najzwyczajniej przestała zarabiać.

Kolejnym punktem w liście problemów sektora jest cyfryzacja stawiająca przed TSL nowe wyzwania, jeśli chodzi o jakość, szybkość, czy dostępność. To wymaga otwartości na innowacje, co powinno skutkować wzrostem nakładów na inwestycje. Przedsiębiorstwa mocno więc obciążają swój budżet wiedząc, że brak nowoczesnych rozwiązań technologicznych może przełożyć się na spadek liczby kontrahentów.

Sektor zmaga się także z typowym efektem domina, gdyż problemy, które mocno dotknęły branże detaliczną, czy budowlaną w sposób naturalny przeniosły się także na sektor usługowy, w tym na TSL.

Handel i produkcja przyduszone rosnącą pozycją sieci handlowych.

Liczba firm tracących płynność finansową w produkcji, jak i handlu jest stosunkowo wysoka. Problemy odczuli producenci żywności, zdominowani przez sektor dystrybucyjny opanowany przez sieci handlowe. Mniejsi handlowcy również nie zaliczą 2017 roku do udanych.

W dystrybucji sieci handlowe i dyskonty przewyższyły liczbą małe sklepy, które to chcąc obecnie konkurować cenowo również łączą się w sieci zakupowe lub działają w ramach programów afiliacyjnych. Sieci będąc dużym graczem zyskały mocniejszą pozycję przetargową, co wymusiło na dużo liczniejszej grupie producentów większą konkurencję, głównie cenową. Z drugiej strony, mniejsze sklepy konkurujące z dyskontami, które wciąż działają samodzielnie nie są w stanie zaoferować lepszych cen, przez co mają mniejszy zbyt, a to bezpośrednio wpływa na ich lokalnych, mniejszych dostawców.

– Problematyczną sytuację w handlu i pośrednio w produkcji, tylko w małym stopniu zahamowała konsumpcja napędzona programami socjalnymi, głównie 500+. Niestety to za mało, by hurtownicy i dostawcy zwiększyli rentowność. Większej szansy wyczekiwałbym we wzroście inflacji, która pozwoliłaby podnieść marże dystrybutorom. – mówi Tomasz Starus.

Dla wykonawców budowlanych może nadejść trudny czas. W tej chwili cierpią przede wszystkim dostawcy.

Pomimo, iż liczba niewypłacalności polskich firm budowlanych wzrosła o 1%, to łączna liczba firm związanych z budownictwem – wykonawców, jak i producentów, hurtowników oraz usługodawców – stanowi aż 35-40% ogólnej liczby niewypłacalności. Dzieje się tak z prostego powodu – to dostawcy często finansują kredytem handlowym wiele inwestycji. Z drugiej strony największe inwestycje właśnie kończą fazę projektową, więc ich realizacja i finansowanie ruszy dopiero w 2018 roku i kolejnych latach. I wówczas to mogą pojawić się duże problemy.

– Projekty budowlane w Polsce będą realizowane w pośpiechu, ponieważ termin jest istotnym parametrem, który może poprawić wynagrodzenie wykonawców. Będą oni chcieli ukończyć projekty jak najszybciej, ale finansowo i fizycznie mogą nie być w stanie tego dokonać. Wiele będzie zależeć od postawy zamawiających, głównie GDDKiA, PKP oraz samorządów. Co prawda kontrakty podpisywane w ostatnich latach pozwalają na dostosowanie wynagrodzenia wykonawcy do rosnących kosztów materiałów budowlanych, czy też robocizny, w praktyce oznacza to jednak konieczność każdorazowego wchodzenia w proces negocjacji z zamawiającym. To z kolei w znaczącej liczbie przypadków kończy się ścieżką sądową z tytułu wyegzekwowania dopłat za ponadstandardowy wzrost kosztów. Biorąc pod uwagę, jak niskie są marże w dużych kontraktach infrastrukturalnych, jak ogromny kapitał trzeba zaangażować w ich wykonanie, można przypuszczać, że mniejsi wykonawcy mogą nie dotrwać do pozytywnego rozstrzygnięcia – wskazuje Członek Zarządu Euler Hermes ds. oceny ryzyka i dodaje – Do tego dojdzie problem z presją cenową spowodowaną niedoborem pracowników oraz split payment, które negatywnie wpłyną na bieżącą płynność wielu podmiotów. Spodziewamy się zatem kolejnych upadłości, a w konsekwencji możliwych opóźnień w wielu kontraktach.

Euler Hermes nie spodziewa się jednak, że rok 2018 będzie powtórką roku 2012. Wówczas to upadło wiele dużych podmiotów, zaskoczonych trybem i tempem rozliczania kontraktów, akceptowania aneksów na roboty dodatkowe, zmianę kosztów, itd. Obecnie, przynajmniej część największych graczy na rynku dużo lepiej jest przystosowana do współpracy z publicznymi zamawiającymi, a i strona publiczna dostosowała swoje działania do realiów rynku.

Znaczącym prawdopodobieństwem niewypłacalności zagrożone mogą być mniejsze podmioty, które nie zdołały zbudować poduszki finansowej oraz stabilnego strumienia finansowania, by podołać tym wszystkim gwałtownym zmianom.

Najbardziej ucierpiało rozwinięte Mazowsze (wzrost o 44%) oraz województwa Polski północnej

Oprócz branżowego charakteru mapy niewypłacalności (największego wzrostu ich liczby w województwach, gdzie skupione są branże z największa ich liczbą – jak usługi i handel w woj. mazowieckim) warto porównać mapę niewypłacalności za 2017 rok z ta wcześniejszą o rok. Widać, iż województwa z obecnie największym wzrostem liczby niewypłacalności o rok wcześniej były na przeciwnym krańcu skali – przodowały w spadku ich liczby. Można więc powiedzieć iż w dłuższej perspektywie liczba niewypłacalności, trendy w tym względzie ulegają wyrównaniu.

źródło: Biuro Prasowe

Załączniki: